2014年11月17日,沪港股票交易互联互通机制正式开通,首次通过两地金融基础设施的连接,让投资者可以委托本地券商、经由本地的交易所和结算公司买卖对方市场上市的股票,开创了互联互通这一全新的资本市场开放模式。

2024年11月17日,香港与内地资本市场的互联互通机制迎来十周年。

十年间,在两地监管机构和金融机构的共同努力下,以沪深港通、债券通、互换通为代表的互联互通机制不断拓展和升级,为两地市场的协同发展奠定了坚实基础。

近日,香港交易所发布的《内地与香港资本市场互联互通十周年白皮书》(以下简称《白皮书》)显示,过去十年来,互联互通在产品覆盖范围、交易结算机制、投资者参与等多个维度都取得了显着成效,不仅为境内外投资者提供了更加便捷高效的跨境资产配置渠道,也为两地资本市场注入了新的流动性与活力,在提升中国资本市场的可投资性和国际化程度、增强两地市场韧性和强化香港离岸人民币业务枢纽地位方面发挥了重要作用。

投资标的稳步扩大,交易结算机制持续优化

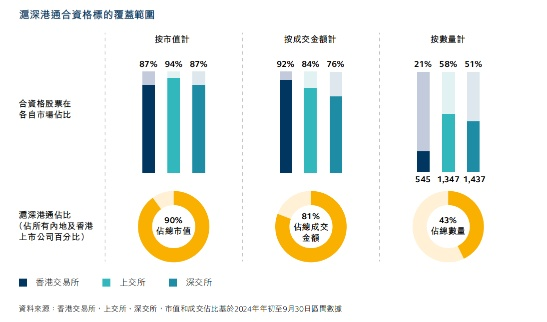

首先是投资标的稳步扩大,产品日益丰富。截至2024年9月底,沪深港通下合资格股票超过3300只,已覆盖沪深港三地市场上市公司总市值的九成、成交规模的八成以上。随着港股不同投票权架构公司、生物科技公司和外国公司以及上交所科创板公司等先后纳入,沪深港通合资格股票更加多元化,为境内外投资者更加灵活配置资产、享受两地市场红利提供了便利。

图片来源:《白皮书》截图

另外,自2022年7月互联互通下的ETF交易启动以来,合资格产品范围稳步扩大,覆盖的指数也更加丰富:北向合资格ETF已由启动之初的83只增长至225只(其成交额占沪深市场ETF总成交的30%以上),南向合资格ETF已从4只增加至16只(其成交额占香港市场ETF总成交的97%),覆盖了广基、行业主题、策略等不同类型指数。

其次,交易结算机制持续优化,成交活跃度攀升。过去十年来,沪深港通交易结算机制进行了一系列优化,包括扩大交易额度、优化交易日历等。另外,香港市场还先后推出了特别独立户口集中管理、结算加速平台Synapse、恶劣天气下正常交易等服务安排。这些优化举措为境内外投资者交易和头寸管理提供了便利,也进一步提升了沪深港通的运作效率。

伴随着交易结算机制的优化,沪深港通成交活跃度稳步提升。2024年前三季度,北向和南向交易的日均成交额分别为1233亿元人民币和383亿港元,与2014年开通首月相比,分别增长21倍和40倍,已占到内地市场成交总额的6.7%和香港市场成交总额的16.9%。

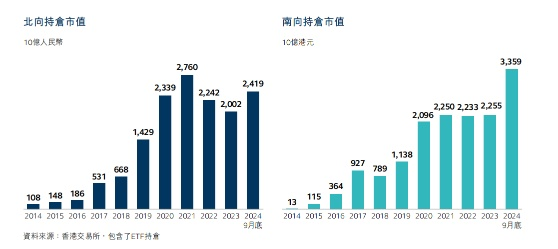

同时,《白皮书》指出,境内外投资者参与日渐深入,资产规模稳健增长。伴随着沪深港通的稳步发展,越来越多的内地投资者通过港股通开展跨境投资配置。截至2024年9月,内地投资者通过港股通持有的证券资产总市值超过3.3万亿港元,是2014年底的200多倍。

沪深港通及债券通的落地和持续优化也大幅提升了中国资本市场的国际吸引力,推动A股和国债纳入全球主流指数,吸引更多境外投资者。与此同时,指数纳入也吸引了更多境外投资者增配中国资产。截至2024年9月,境外投资者持有的中国内地证券资产(包括股票和债券)总额近7.6万亿元人民币,与2018年6月MSCI首次纳入A股时相比,增长超4.7万亿元人民币。其中,沪深港通下北向资金持有的A股市值总额约2.4万亿元人民币,占境外投资者所持境内股票资产总额的77%;境外投资者持有中国债券总规模超4.4万亿元人民币,较首次纳入全球主流债券指数前增长约144%。

持续吸引资金流入,将优化交易机制和配套服务

据《白皮书》数据,短短几年内,债券通“北向通”的日均成交量已由开通首月的15亿元人民币增长至2024年前9个月的439亿元人民币;国际投资者投资内地债券市场的交易中,一半以上通过债券通进行,债券通“北向通”已经成为国际资本投资中国债券的主渠道。

自2014年沪港通启动以来,北向交易累计为A股市场带来近1.8万亿元人民币资金净流入。从历史数据看,在开通以来的这2200多个沪股通和深股通交易日中,北向资金在约45%的沪深300指数下跌交易日逆势净买入A股,发挥了稳定预期及对冲风险的积极效果,对波动中的A股市场起到了一定支撑作用。

图片来源:《白皮书》截图

沪深港通过去十年来的稳健运行充分证明,内地与香港资本市场互联互通是具有长久生命力的市场机制,也是“一国两制”下香港充分发挥“背靠祖国、联通世界”独特优势,助力中国资本市场高水平开放、融入国家发展大局的重要制度安排,实现了内地与香港资本市场的“双赢”。

随着境内外投资者的沪深港通参与程度不断加深,不少投资者希望可以在沪深港通下参与大宗交易,提高成交效率,降低市场价格波动对交易的影响。2023年8月11日,两地证监会宣布就推动大宗交易纳入互联互通机制达成共识。

此外,市场也期待进一步完善互联互通下两地投资者参与对方市场融资融券的安排。比如,对现有沪深股通下的股票借贷安排进行优化,使其更加符合境外投资者的交易习惯;积极研究内地投资者在互联互通机制下参与融资融券的可行模式,提升跨境投资组合收益及资金使用效率等。

展望未来,香港交易所在《白皮书》中表示,作为香港金融市场的关键基础设施运营机构,香港交易所将继续与内地合作伙伴以及市场参与者携手并肩,在两地监管机构的领导下,进一步丰富产品类别、扩大标的范围;持续优化沪深港通交易机制和配套服务;探索更多有助于提升投资者参与度和便利性的措施;不断完善债券通和互换通等安排。